M&A事業

財務デューデリジェンス

財務デューデリジェンス

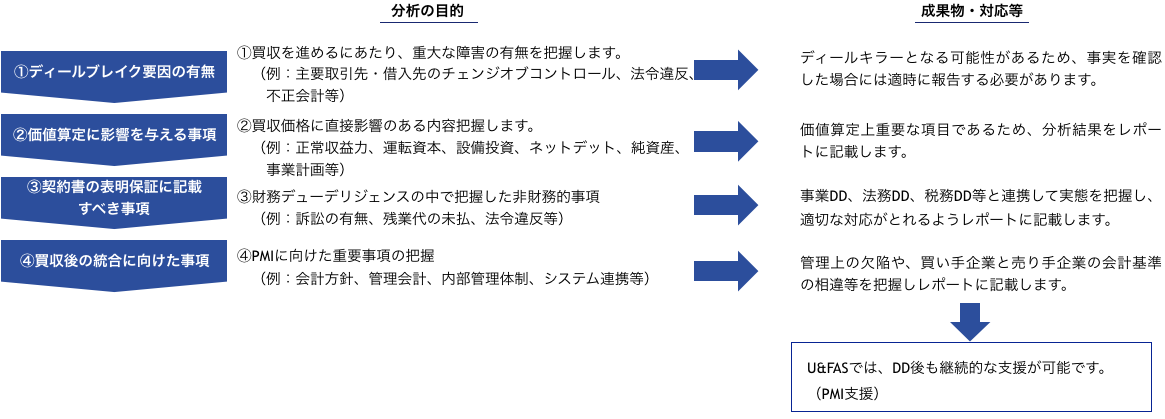

財務デューデリジェンスの目的

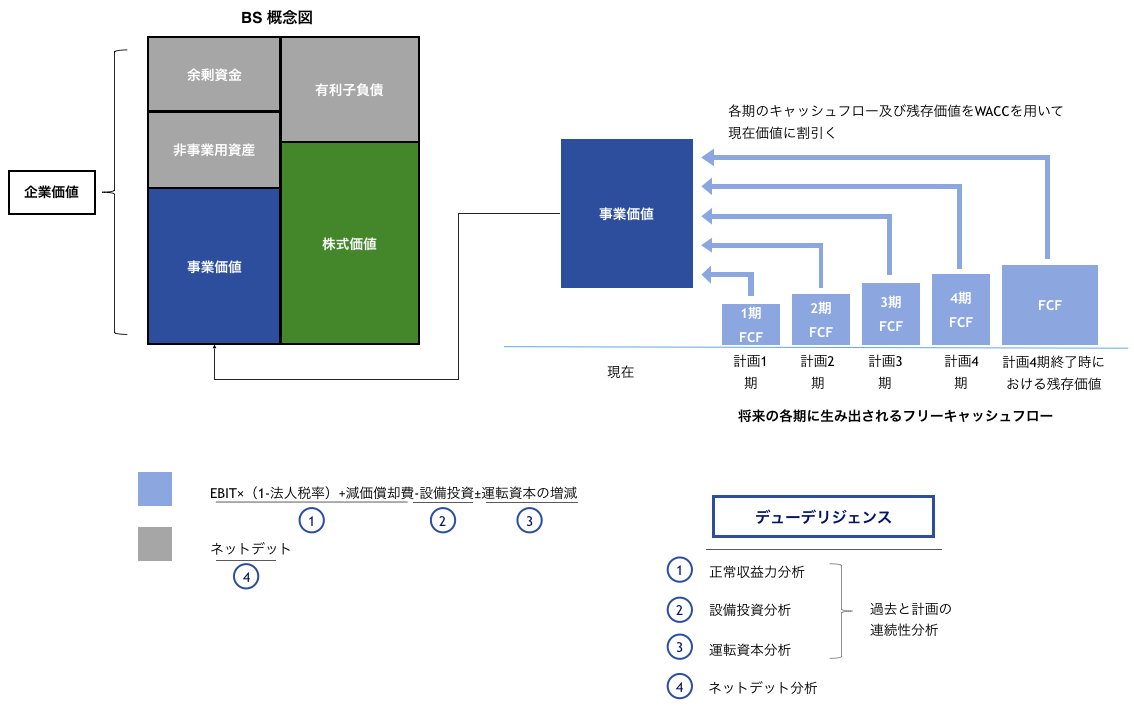

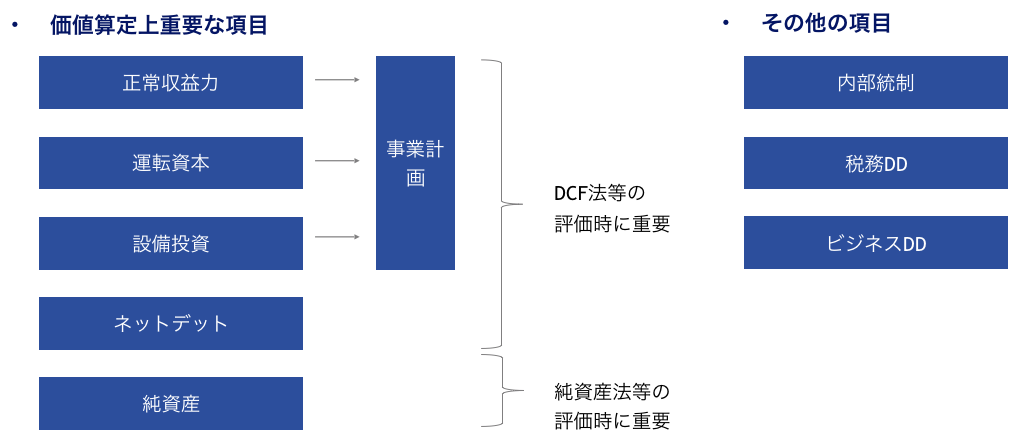

DCF法とデューデリジェンスとの関係

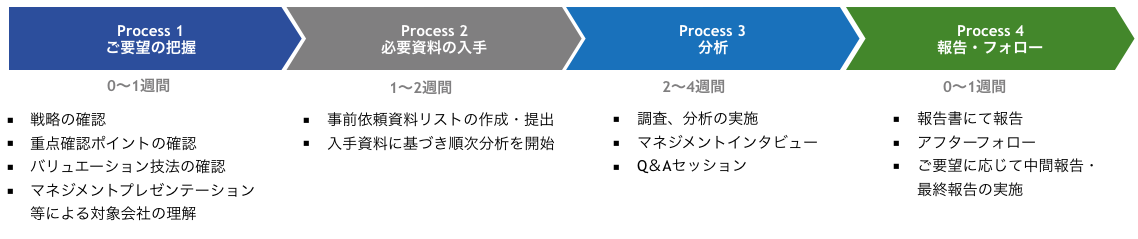

高度な専門性とスピーディな対応・調査

◆M&Aの局面では、高度な専門性とスピード感が要求されます。

◆ディールブレイク要因の有無、価値に影響を与える事項、契約書の表明保証に記載すべき事項、買収後の統合に向けた事項などの調査をスピード感をもって行うことが重要です。

◆U&FASでは、上場企業から中小企業までの財務デューデリジェンス支援の経験を活かし、高い専門性・推進力を生かした支援を行います。

財務デューデリジェンスの流れ

財務デューデリジェンスの主な分析項目

EBITDA(正常収益力)

正常収益力の分析は、将来計画の発射台となる正常な収益力を把握し、計画利益との連続性を検討することを目的としております。正常化調整およびプロフォーマ調整を行い、案件成立後において予想されるEBITDA水準を検討します。

- 正常化調整イレギュラー、非継続的な取引に関わる損益過去、進行期、計画上の損益、BS、CFの整合性その他(会計処理の誤謬、海外通貨等)

- プロフォーマ調整案件成立後、事業構造や損益が変化することが明らかな項目

レポートサンプル

運転資本

- 運転資本の分析は、正常な運転資本水準を把握し、変動要因(ドライバー)を理解し、クロージング時点での想定運転資本の試算や予測キャッシュフローの作成、季節変動等に伴う価格調整の必要性の検討を目的としています。

- 運転資本には、売上債権、棚卸資産、未収入金、前払金、仕入債務、未払費用、その他流動資産、その他流動負債等が含められることが一般的です。

- 正常運転資本の分析にあたっては、臨時的・非経常的な項目(滞留債権、ファクタリング、滞留在庫、供給業者への支払遅延、工場閉鎖など)を調整するとともに、正常収益力における調整項目が運転資本にあたえる影響についても検討します。

レポートサンプル

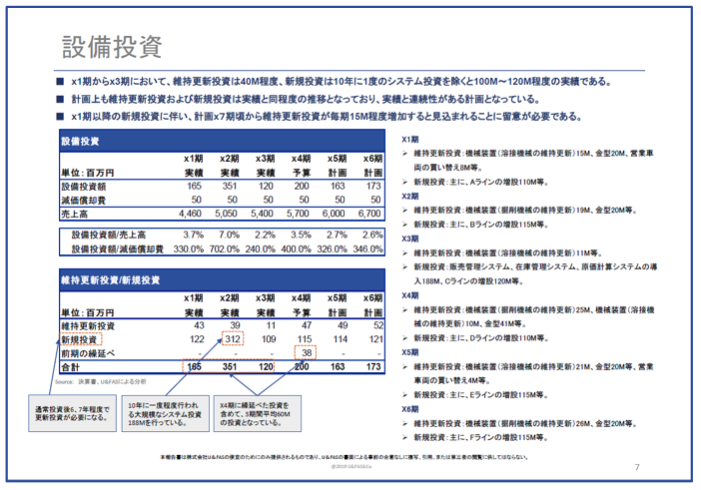

設備投資

設備投資の分析の目的は主に下記の2点です。

- 過去の設備投資実績および維持費用の水準が適正であったか(ディールに先立ち、必要以上に設備投資が抑制されていないか)。

- 事業計画を達成するために必要な設備投資水準が適正に事業計画に織り込まれているか。

設備投資の分析の目的は主に下記の2点です。

レポートサンプル

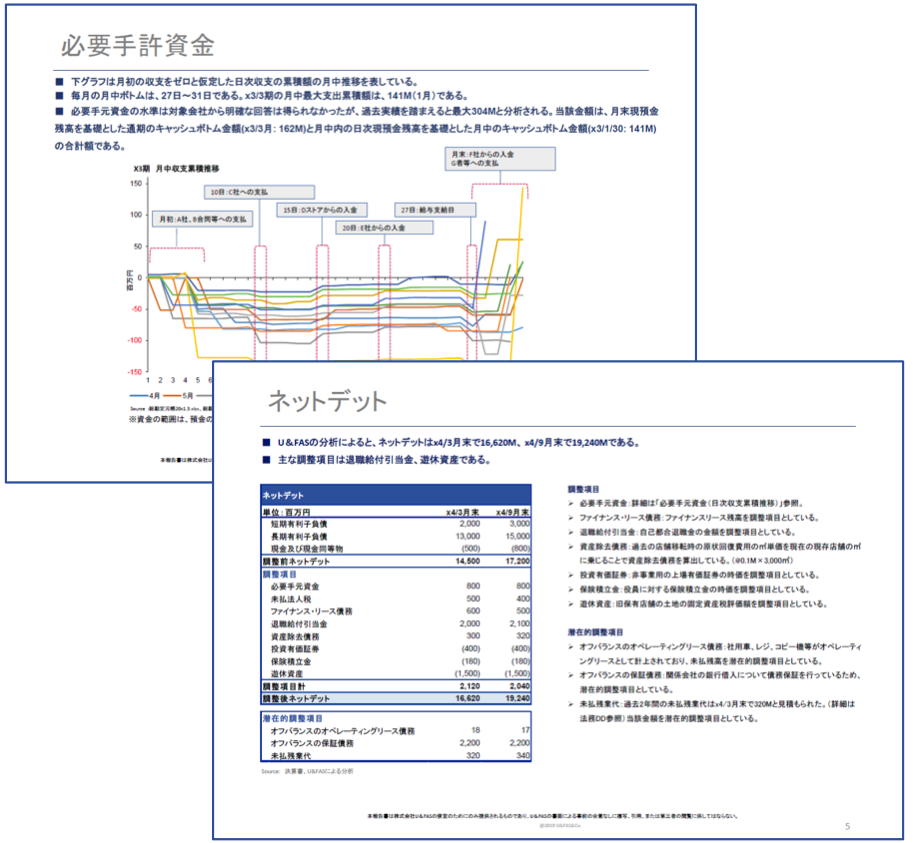

ネットデット

- ネットデットの分析は、バリュエーションモデルにおいて算定された事業価値からネットデット項目を減額すべき項目及びその金額を検出することを目的としています。

- しかし、バリュエーションモデルは一律に決まった形式のものが存在するわけではなく、ディールごとに異なるため、それに伴いネットデットに含めるべき項目も異なります。

- 必要手元資金の分析を行うことも有用です。

レポートサンプル